但斌管理的东方港湾海外基金Oriental Harbor Investment Fund,日前也向美国证监会提交了13F报告,公布了其2025年一季度的持仓动向。

但斌管理的东方港湾海外基金Oriental Harbor Investment Fund,日前也向美国证监会提交了13F报告,公布了其2025年一季度的持仓动向。

根据私募排排网数据,百亿私募中,东方港湾在2024年的收益率,高达74.37%。

此前,在2023年,东方港湾旗下的海外基金全年取得了42%的回报,

而寻根溯源,东方港湾在前两年的高收益,与其重仓美科技股密不可分。

但盈亏同源,今年一季度美股暴跌也使得但斌海外基金回撤巨大。

但难得是,但斌只是调整了持仓结构,坚定在AI上下注,

并且还增持了杠杆工具,使其在4月后的大反弹中迎来了丰厚的收获,有持仓标的自4月7日低点以来涨幅超过80%。

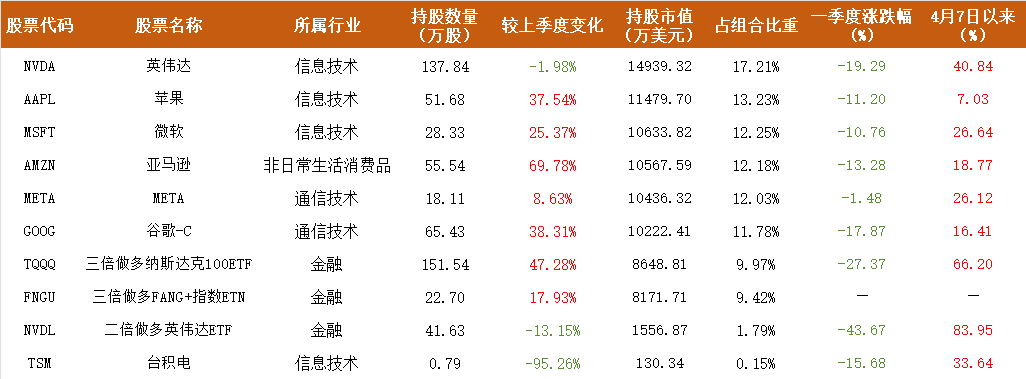

具体来看,东方港湾2025年一季度持仓共包含10只标的,全部和AI相关。

其中美股7只、3只杠杆类ETF,持仓市值8.68亿美元,约合人民币62.5亿元,较去年末的9.95亿美元下滑13%。

但斌在一季度没有新进标的,主要集中在对原品种的增减持和清仓。

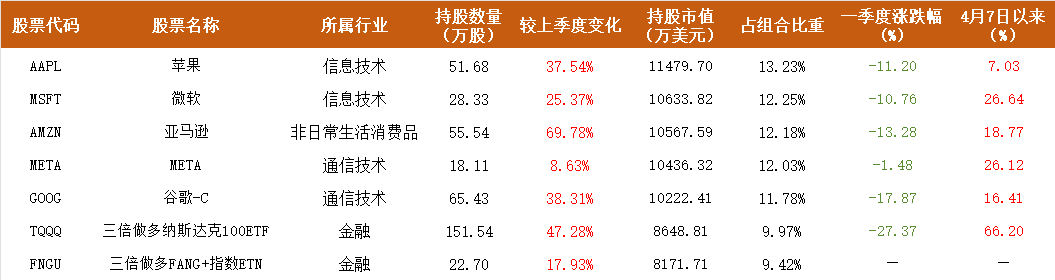

增持了苹果、微软、亚马逊等5只股票和2只三倍做多的ETF,

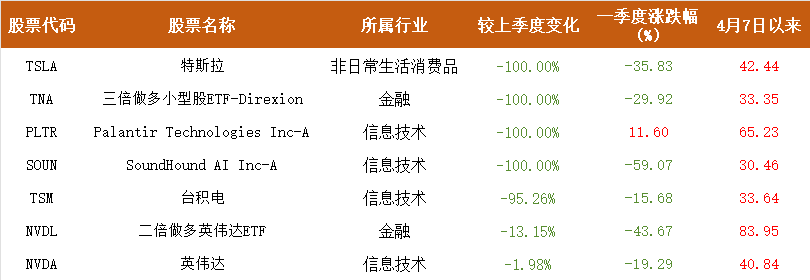

清仓了特斯拉、Palantir、Sound Hound AI、三倍做多小型股ETF四个标的;

清仓式减持台积电,小幅减持英伟达,以及二倍做多英伟达ETF。

整体来说,组合依旧All in在科技方向,

英伟达仍为第一大重仓股、Meta、微软、、谷歌、苹果等核心标的占组合权重均在10%以上;

并通过3倍做多纳斯达克100ETF(TQQQ),3倍做多FANG+指数ETN(FNGU),以及二倍做多英伟达ETF等杠杆产品增强收益。

根据私募排排网的数据,东方港湾近一个月业绩大反攻;二倍做多英伟达4月7日以来反弹超80%。

投资报()整理了东方港湾截至2025年Q1的美股全部持仓列表,以供参考:

来源:SEC,制图:投资报,涨跌数据截至2025.5.22,下同。

1、持仓总市值8.68亿美元

一季度曾经大幅减仓

美股一季度出现震荡下跌。

但斌持仓的这10只标的也无一幸免,一季度均有不同程度下跌,或导致持仓规模也在一定程度上下降。

受市场的影响,但斌也曾在今年一季度有过卖出再买入的反复操作,

据但斌自己介绍,他曾在2025年2月底,卖出了70%持仓并清仓杠杆ETF,仅保留现金和六大科技股各5%仓位。

如果能继续保持这一低仓状态,想来他的业绩也不会出现后续较大回撤。

可惜的是,因为“怕错失AI时代”,

但斌很快又追高重新买进去,导致在后续暴跌中亏损加剧。

但斌4月4日在社媒上发布长文表示遗憾,

他说,“如果(能把低仓位)坚持到现在,当然是较好的情况。

遗憾的是,怕错失人工智能时代,

另外想着担心发生新的地区战争是太小的概率事件,很快又买进去了……导致净值回撤较大!

投资是充满’遗憾的’事业,我们不做时机选择,只在遇到“系统性”风险的时候会规避,

但每次都规避掉也不太可能,承担后果、坦然面对一切!

2、坚定下注AI与科技股,

美股每次大跌之后都会创新高

很明显,从东方港湾2025年一季度的增持中可以看出,但斌延续了对人工智能和美股科技龙头的长期押注。

增持了包括苹果、微软、亚马逊、谷歌等核心标的,

并通过3倍做多纳斯达克100ETF(TQQQ)、3倍做多FANG+指数ETN(FNGU)、以及二倍做多英伟达ETF等杠杆产品增强收益。

不过,在一季度即使遭受了不低的浮亏,

但是,但斌还是敢于在AI继续下注,除增持股票外,还增持杠杆工具。

增持了近一半的三倍做多纳斯达克100ETF和三倍做多FANG+指数ETN,

纳斯达克100指数不必多说,其中科技股占比超过60%。

FANG+指数是由10只大型科技和互联网相关的成长股组成,

成分股即“FAANG”,也就是Meta、苹果、亚马逊、Netflix、谷歌、英伟达、博通、微软、CrowdStrike、ServiceNow,10只个股占比均为10%。

东方港湾买的这一产品,通过衍生品来获得FANG+指数每日表现的三倍回报,

在科技股本身波动就极大的情况下,又加了三倍杠杆。

但斌5月18日在朋友圈发文强调,

“美股每次大跌之后都会创新高,每次都是买入的好时机”,

这一策略在现在来看似乎得到了验证。

纳指自4月7日低点反弹近19%,其重仓的英伟达、微软等标的亦逼近历史高点。

同样的,尽管杠杆ETF在市场下跌时风险显著,涨起来也是锋利的矛。

在4月7日美股触底反弹后,其持仓的二倍做多英伟达ETF,涨幅超84%,

三倍做多纳斯达克100ETF,涨幅超过66%,均成为反弹主力,推动组合累计涨幅超30%。

3、清仓4只标的,

清仓式减持台积电

但斌在一季度一举清仓特斯拉、Palantir、Sound Hound AI、三倍做多小型股ETF(TNA)四只产品;

Palantir、SoundHound和台积电,均为2024年四季度新进买入的,同样是与AI大方向相关联的公司。

不过,Palantir虽季度上涨11.60%,但依赖政府合同的盈利模式,及AI商业化进展缓慢引发长期不确定性,或是促使其被清仓的原因之一;

SoundHound AI自2024年12月股价触及高点以后,一直表现不佳,季度暴跌-59.07%,因证券欺诈案于近日被投资者集体诉讼至法院。

台积电这次被清仓式减持,持股量较上季度骤降95.26%,或是出于地缘政治等因素考虑。

被清仓的特斯拉的一季度跌幅达-35.83%,

但斌自2024年三季度持有特斯拉,到四季度增持116.28%,占投资组合比重4.93%,

随后2025年一季度可能由于电车市场竞争加剧,持续下跌35.83%,尽管4月后反弹42.44%,但清仓决策或是可能规避其下行的风险。

被清仓的三倍做多小型股ETF(TNA),是一只三倍做多罗素2000的ETF,

主要追踪美国小盘股的表现,与东方港湾持仓中主要集中的Mag7在风格上相关度较低,略有一定分散化效果。

4、屏蔽噪音,

ALL IN人工智能时代

从东方港湾的持仓中,不难看出,但斌依然对科技股坚定信心,所谓关税冲击可能只是时间长流中的噪音。

4月8日,他在社交媒体上写道,

“美股这波下跌,从恐慌程度上类似于2008年次贷危机引起的全球金融危机以及2020年疫情爆发导致的危机,

而今天我们正处于强劲发展的人工智能时代,但被“贸易战”的“噪音”干扰,

也许多少年后,翻看历史画卷,今年此刻正发生的重要事件其实影响并不如我们想象的那般巨大,

真正有深远意义和价值的还是技术进步本身!”

此前,但斌便曾戏言,东方港湾对人工智能是ALL IN式的投入,

研究团队在2023年开始就仅保留了在医药、消费和工业方向上的少数研究员,其他研究员全部转向人工智能。

但斌充满激情地表示,

“人类社会的财富增长主要是还是由技术进步来推动的。

我们再看过去的几个时代,无论是电子硬件时代,还是互联网时代,还是移动互联网时代,

上升的周期都在10年以上,甚至更长。

如果我们认为2022年是人工智能元年的话,那么这个周期应该持续到2032年,或者说更久远的岁月。

所以说,在2025年,我们依然认为,它处于周期开始的一个阶段。

对我们来说,在2025年,包括未来相当长的一段时间内,东方港湾的组合,可能主要还是集中在能改变世界的人工智能这些方向上。

但斌今天(5月23日)在社媒上复盘这一轮投资时认为,

伟大的企业,也会遇到各种问题和挑战,相应的,我们的净值自然也会波动,

但关键是,你选择的企业是否“真伟大”,这是走出每次困境的核心要素。

- 结语-

投资报原创的稿件,有转载需要的,请留言。

投资报发布的、未标原创的,可直接转载,但需注明来源和作者。

热点资讯

2025-05-23 星期五

资讯持续更新中