一、要闻速递

1.近250只基金成功“扭亏”

近期,A股市场企稳回升,距离4月27日2863.65的低点,本轮反弹幅度已经近14%;在市场整体回暖的带动下,众多基金也开始快速“填坑”;据数据显示,自4月27日至6月7日,约450只权益基金区间涨幅超30%,其中部分重仓新能源的基金反弹幅度近50%,堪称“反弹先锋”;此外,全市场246只基金已经成功“收复失地”,年内收益已经从亏损成功回正。

2.ETF成布局市场利器

ETF已成为资金在市场底部布局的重要工具。今年以来,全市场ETF共获得1379.5亿元的净流入。在净流入超10亿元的ETF中,互联网、科技、光伏、医药生物、畜牧养殖、白酒等热门赛道产品成为资金竞相布局的对象。

多位公募基金人士表示,我国经济复苏力度渐强,为A股市场带来韧性。当前阶段应立足长线进行配置,重点关注稳增长相关的基建产业链和地产产业链,以及科技、军工、新材料、新能源等高景气赛道。

3.张坤、傅鹏博、朱少醒等最新调研

随着市场的反弹,明星基金经理也加紧了调研的步伐。

最新披露的上市公司投资者关系活动记录显示,富国基金朱少醒带领多位基金经理,6月组团调研了机械密封行业龙头中密控股;睿远基金陈光明罕见现身,调研了铜加工巨头海亮股份,傅鹏博调研了PCB电镀设备龙头东威科技;易方达基金张坤调研了宁波银行,高毅资产邓晓峰调研了EEPROM芯片设计公司聚辰股份。

4.246只基金“收复失地”

二季度以来,上证指数在4月27日触及2863.65低点后开启了反弹,截至6月8日收盘的3263.79点已经上涨了近14%,其中电力设备、汽车等板块的区间涨幅超35%,使得重仓相关板块的基金也大幅反弹。

拉长时间从今年的维度来看,统计显示,截至6月7日,343只权益基金今年以来斩获正收益,其中246只产品在4月27日前的年内收益仍为负数。也就是说,这246只权益基金经过近期的反弹后已经完成了“填坑”过程,年内收益回正,成功“收复失地”。

5.多只新能源主题基金出手限购

公募基金行情逐渐回暖的当下,又有基金悄然发布“限购令”。6月8日,知名基金经理崔宸龙管理的前海开源新兴产业发布公告称,将单日每个基金账户累计申购(含定期定额投资和转换转入)的最高金额设为200万元(含)。

事实上,近期限购的并非仅有上述产品。在一众重仓新能源板块的产品中,冯明远管理的信澳核心科技、王鹏管理的泰达宏利景气领航两年持有、栾超管理的新华趋势领航、刘晓管理的国富深化价值等,也在近期发布了暂停大额申购公告。

6.“迷你基”上演清盘危机

近期不少“迷你基”却挣扎在清盘危机中。数据显示,仅在6月8日,有5家基金公司同时发布提示性公告,他们旗下6只基金即将触发基金合同终止的相关条例。一些次新基金在发行市场寒冬艰难成立,却可能在市场暖意渐起时黯然退场;也有存续的老基金,在快速更迭的市场按下终止键。

截至目前,年内已清盘基金达到78只,其中债基占比最高,达32只;此外,有28只混合型基金、15只股票型基金、1只货基已清算。面对“迷你基”的清盘危机,也有基金公司发起“基金保卫战”,通过发起基金份额持有人大会,提议基金继续运作。

二、基金视点

1.弘毅远方基金:汽车板块资金配置意愿显著增强

弘毅远方基金称,中长期视角来看,国内汽车供应链企业崛起的趋势已经逐步形成。汽车电动化已经在产品高速迭代和消费者认知驱动下完成了产业链变革的上半场。受益于电动化的产业链环节包括在电动车领域“弯道超车”的整车龙头企业、动力电池中国产业链以及电动化相关的汽车零部件行业。

展望未来,汽车的智能化发展趋势将再次引发汽车零部件相关供应链的巨大变化。这得益于国内整车企业在智能化领域的先发布局,国内相关产业链的公司在全球供应链中竞争地位显著提升,行业有望出现类似于2013年、2014年消费电子的高速发展期。

2.中邮创业基金国晓雯:市场企稳初期 超跌反弹股将成为反弹核心力量

国晓雯表示,当前市场依然面临内外四方面的因素:一是国内疫情情况,二是国内稳增长政策的落地情况,三是美联储加息缩表带来的美债上行压力以及美股调整压力,四是俄乌战争局势。“在目前经济形势压力比较大的情况下,预期未来托底经济的政策将频出,其中房地产、汽车及基建等是稳增长发力的重要方向。”

国晓雯认为,短期来看,国内市场可以期待的好转方向主要有两个:一是国内恢复至疫情前的常态,物流以及供应链恢复;二是在财政及货币政策的推动下,经济增长获得新动能,加速发展,达到全年增长目标。

3.长城基金向威达:各大指数形态良好 关注逢低布局机会

向威达指出,在今年影响A股走势的几个关键因素中,外围地缘因素对中国资产的短期冲击已基本到位,国际金融市场对美联储加息和货币收缩的预期也已经比较充分,国内疫情对投资者情绪的冲击也出现了比较明显的好转迹象。最糟糕的时候可能正在过去。同时,近期房地产、消费和汽车等方面出了许多政策,包括稳经济、支持消费、保就业、保民生、保市场主体、支持基建扩张、汽车税收优惠和补贴等,这些措施对于经济企稳回升会起到一定作用。

向威达说:“投资者对A股短期波动不必过度悲观,应该从战略上关注基本面扎实、长期景气度向上、低估值、高股息公司的逢低布局机会。结构上,稳增长相关的基建、地产产业链,包括建筑建材、煤炭、钢铁、银行等板块可能还存在机会。从中长期角度出发,战略上可以重点关注军工、科技、新材料等板块以及新能源产业链,继续重点关注农业、农药、化肥及医药股。”

4.博时基金:高景气度板块具有不错的中长期投资价值

博时基金指出,自4月底低点以来,A股持续震荡上行,投资者情绪也在逐步回升,截至8日收盘,两市成交额已连续3个交易日过万亿元。随着各地疫情陆续得到控制,复工复产有序进行,经济增长动能逐步恢复,国内经济将迎来复苏。近期,A股受海外因素的影响也相对较小,但后续美联储加息力度仍有不确定性。在此背景下,短期内A股波动可能会放大,但景气度高的板块已具有不错的中长期投资价值,可重点关注半导体、新能源等赛道投资机会。

5.平安基金:A股结构性机会将优于前期

平安基金分析指出,短期看,市场经历了前期的持续下跌后,投资情绪和整体估值已处于底部区域。5月以来,伴随相关压制因素的缓解,市场迎来了较为强劲的底部反弹,部分行业和个股反弹幅度较大。展望后市,预计市场波动和震荡幅度将会有所加大,但结构性行业机会应该整体优于前期。

布局上,平安基金认为,仍然看好符合政策支持方向、行业景气趋势良好、估值与业绩增速仍相对匹配的新能源汽车产业链、光伏、高端制造、军工、电子、医药消费等板块核心股票的中长期表现。

三、基金净值

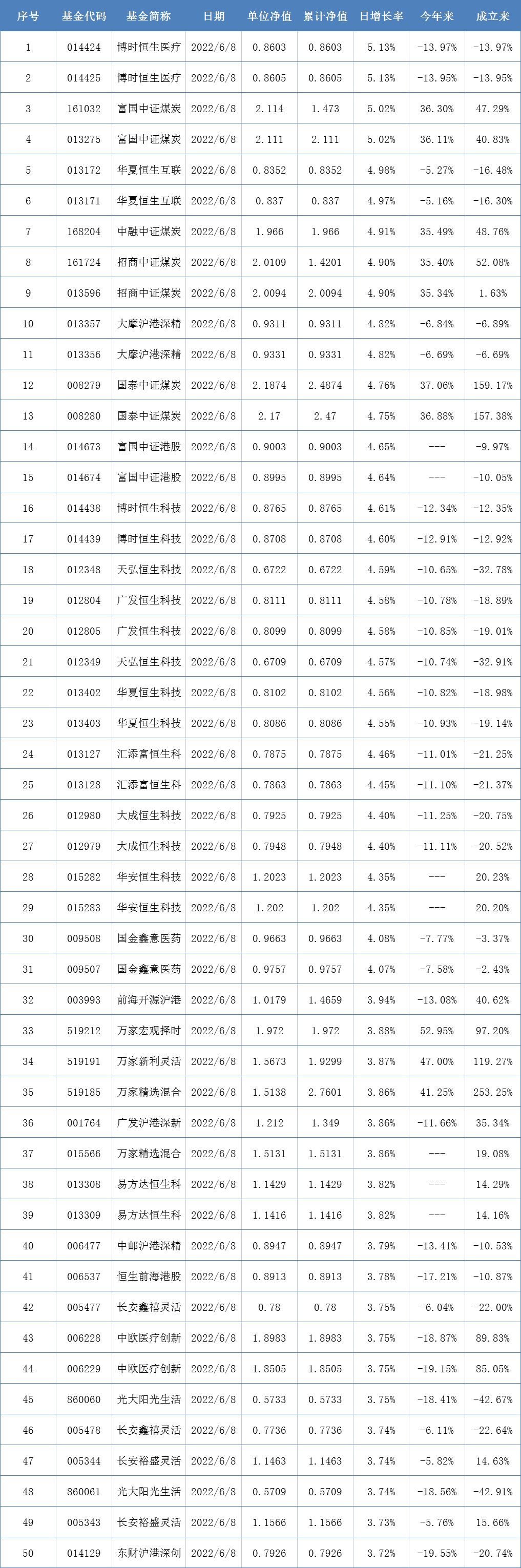

开放式基金净值上涨TOP50:

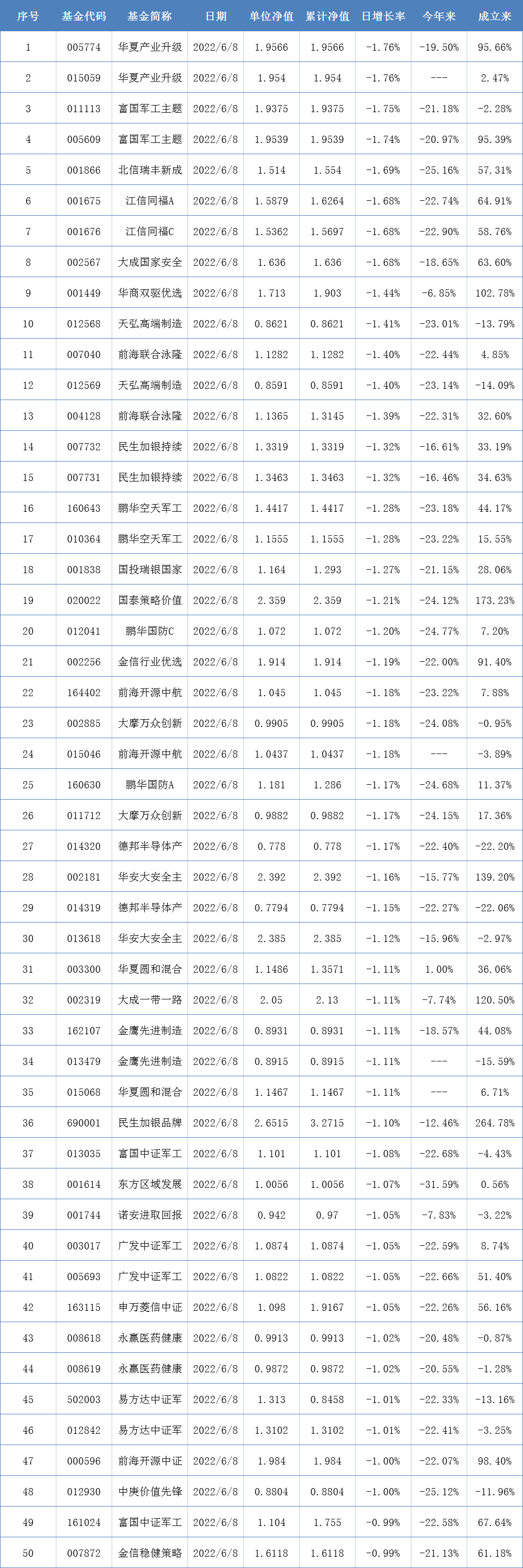

开放式基金净值下跌TOP50:

热点资讯

2025-11-07 星期五

资讯持续更新中